Assistenza Fiscale 730/4. Gli Adempimenti a Carico dei Datori di Lavoro

Come ogni anno, con l’avvicinarsi del periodo estivo e delle meritate vacanze, è arrivato il momento di procedere alla liquidazione dei modelli 730/4, la c.d. Assistenza Fiscale.

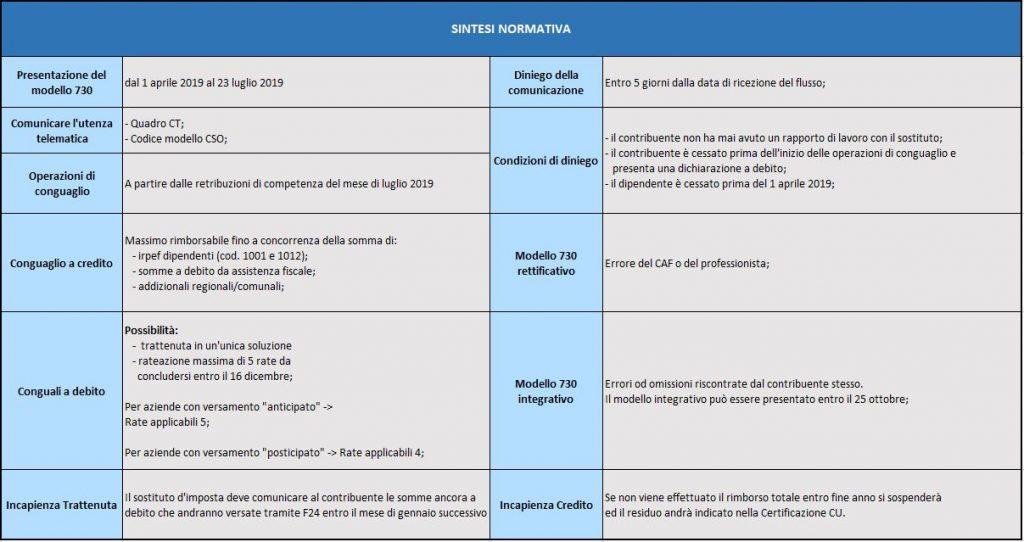

Sono spirati, infatti, i termini per la presentazione del modello 730 ordinario che può essere presentato al Caf o al professionista abilitato entro il 23 luglio p.v (art. 1 D.Lgs. 175/2014).

Pertanto a partire dalle retribuzioni di competenza del mese di luglio i sostituti d’imposta dovranno effettuare, in sostituzione e per conto del Ministero delle Finanze, le operazioni di conguaglio dei risultati dei modelli di dichiarazione 730/2019, attraverso i modelli 730/4, ove sono solo evidenziati i debiti e i crediti dei contribuenti e dei loro coniugi, nonché le rate da effettuare in caso di conguagli IRPEF a debito.

Un’operazione semplice, a prima vista, ma che spesso nasconde qualche insidia. Pensiamo ai lavoratori cessati, ai trasferimenti d’azienda o banalmente alla ricezione tardiva del modello stesso.

Cerchiamo di mettere un po’ di ordine.

Il recepimento telematico del flusso dei dati contabili dei modelli 730/4

I sostituti d’imposta hanno l’obbligo di provvedere al recepimento dei modelli 730/4 dei propri sostituiti direttamente o attraverso il proprio intermediario abilitato.

Per rendere possibile il flusso dei dati, i sostituti d’imposta devono quindi comunicare all’Amministrazione finanziaria l’utenza telematica (propria o di un intermediario) presso la quale ricevere i suddetti risultati contabili (art. 16 comma 4-bis, Decreto 164/1999) utilizzando una delle seguenti opzioni (Circolare A.E. 4/2018):

- attraverso il quadro CT, presente nel mod.CU, modalità riservata ai sostituti che non hanno presentato, a partire dal 2011, l’apposito modello per la “Comunicazione per la ricezione in via telematica dei dati relativi ai modelli 730-4 resi disponibili dall’Agenzia delle Entrate” (mod.CSO) e che trasmettono almeno una certificazione riguardante redditi di lavoro dipendente;

- attraverso il mod.CSO, nel caso in cui non sia stato inviato il quadro CT (esempio: i sostituti d’imposta neocostituiti che non siano tenuti alla presentazione della CU2019), oppure nel caso in cui il sostituto d’imposta intenda modificare i dati già comunicati a partire dal 2011.

Il principio del conguaglio fiscale

Le operazioni di conguaglio, sulla base delle risultanze contabili dei modelli 730/4 ricevuti via telematica dall’Agenzia delle Entrate, dovranno essere effettuate dai sostituti d’imposta a partire dalle retribuzioni di competenza del mese di luglio (principio di “competenza” e non più di “cassa”), recuperando le somme a credito rimborsate al contribuente mediante l’esposizione nel mod. F24 (Risoluzione A.E. n. 13 del 10.02.2015).

È evidente che l’inizio di tali operazioni con la mensilità di luglio presuppone che il sostituto d’imposta abbia ricevuto i modelli 730/4 entro il periodo di elaborazione del cedolino di luglio. Diversamente il conguaglio sarà effettuato a partire dal primo mese utile.

IL CONGUAGLIO FISCALE

I conguagli a credito

Nelle operazioni di rimborso del conguaglio a credito il sostituto d’imposta rimborserà ai lavoratori le somme a credito risultanti dal modello di assistenza fiscale.

Potrebbe accadere, però, che non tutto il credito del singolo lavoratore sia rimborsato dal sostituto. Per quali ragioni?

Il sostituto non può rimborsare crediti da assistenza fiscale in misura superiore alle ritenute fiscali (IRPEF dipendenti – codici 1001 e 1012 – e addizionali regionali e comunali) esposte nel modello F24 e delle somme derivanti dai conguagli a debito da assistenza fiscale.

Pertanto, a titolo esemplificativo, se le ritenute fiscali operate sulle retribuzioni dei lavoratori nel mese di luglio sono pari a 1.000,00, i conguagli a credito da assistenza fiscale risultano pari a 1.500,00 euro, e il conguaglio a debito da assistenza fiscale sono pari a 200,00 euro il sostituto d’imposta procederà al rimborso esclusivamente di 1.200,00 euro (pari al totale delle ritenute del mese), mentre il credito residuo sarà erogato ai lavoratori nel mese successivo.

In tale caso, il credito rimborsato nel mese di luglio, sarà proporzionalmente liquidato ai singoli lavoratori in ragione del credito esposto nel modello 730/4.

Tornando al nostro esempio, si ipotizzi che la situazione esposta nel modello 730/4 sia questa:

- Conguaglio a Credito pari a 1.000,00 euro;

- Conguaglio a Credito pari a 500,00 euro;

- Conguaglio a Debito pari a 200,00 euro;

In ragione della mancata capienza delle ritenute fiscali del mese, sarà possibile erogare solamente 1.200 euro di credito complessivo da assistenza fiscale che sarà così ripartito:

- Conguaglio a Credito pari a 800,00 euro (1.200/1.500 x credito da assistenza fiscale teorico di 1.000,00);

- Conguaglio a Credito pari a 400,00 euro (1.200/1.500 x credito da assistenza fiscale teorico di 500,00);

Pare opportuno evidenziare che le operazioni di compensazione dei modelli 730/4 non sottostanno né al limite annuale delle compensazioni ( € 700.000,00 ex art. 34, comma 1, L. 388/2000) né all’apposizione del visto di conformità per importi superiori a € 5.000,00 ( art. 35, comma 1, lettera a), D.Lgs. 241/1997).

Nel caso in cui entro la fine dell’anno non sia stato possibile effettuare il rimborso dell’intero credito, il sostituto d’imposta dovrà sospendere le operazioni di rimborso e comunicare all’interessato gli importi residui, provvedendo anche ad indicarli nella Certificazione CU.

I conguagli a debito

Se il risultato del modello 730/4 evidenzia un importo a debito, il sostituto dovrà trattenere le somme a partire dal mese di luglio, o dal primo mese possibile, senza applicazione di interessi, nel caso di ricezione tardiva del modello 730/4.

Trattenuta in una unica soluzione. Nel caso in cui la retribuzione di competenza del mese di luglio risulti insufficiente rispetto all’intero importo dovuto o alla rata richiesta, la parte residua dovrò essere trattenuta dalla retribuzione erogata nel mese seguente e, in caso di ulteriore incapienza, dalle retribuzioni dei mesi successivi dell’anno 2019.

Rateazione. Secondo le indicazioni dell’Agenzia delle Entrate, il lavoratore potrà chiedere un numero massimo di 5 rate.

Tuttavia, qualora il modello dovesse pervenire tardivamente rispetto all’elaborazione del mese di luglio e non sia più possibile effettuare la rateazione richiesta dal sostituito, il datore di lavoro dovrà procedere alla rideterminazione del numero delle rate rispettando quanto più possibile la volontà del contribuente.

Inoltre, non sempre sarà possibile rispettare il numero massimo di 5 rate, ancorché il modello sia pervenuto secondo le ordinarie tempistiche. Per quale ragione?

La normativa prevede che le operazioni di assistenza fiscale in caso di somme a debito debbano concludersi entro il 16 dicembre (data di pagamento tramite modello F-24). Ne consegue che:

- Il sostituto d’imposta che versa le imposte sulle retribuzioni del mese di luglio entro il 16 agosto (c.d. anticipato / attuale), l’inizio delle operazioni di conguaglio avverrà nello stesso mese di luglio e le rate applicabili saranno cinque. Infatti l’ultima delle cinque rate sarà effettuata sulle competenze del mese di novembre con pagamento al 16 dicembre (modello f-24);

- Il sostituto d’imposta che versa le imposte sulle retribuzioni del mese di luglio entro il 16 settembre (c.d. posticipato), l’inizio delle operazioni di conguaglio avverrà nello stesso mese di luglio, ma le rate applicabili saranno quattro. Infatti l’ultima delle quattro rate sarà effettuata sulle competenze del mese di ottobre con pagamento al 16 dicembre (modello f-24);

La sostituzione del principio di cassa con quello di competenza, comporta nella seconda situazione contabile sopra indicata di fatto un ritardo nelle operazioni di conguaglio, provocando una riduzione del numero massimo delle rate indicate nel modello 730/4 in caso di conguaglio a debito. Le operazioni potranno essere effettuate solo al momento del recepimento del flusso telematico.

Da ultimo, pare utile ricordare come non possa essere oggetto di rateazione l’importo dovuto a titolo di seconda o unica rata d’acconto per l’anno 2019.

Incapienza della trattenuta.

Qualora la retribuzione mensile fosse insufficiente a conguagliare il debito da assistenza fiscale, si provvederà alla trattenuta nel mese successivo ovvero a dicembre, applicando una maggiorazione di interesse pari allo 0,4%.

Tuttavia se al termine delle operazioni di assistenza fiscale il contribuente risultasse ancora a debito, è compito del sostituto d’imposta comunicare al contribuente le somme ancora da versare affinché lo stesso vi provveda in via autonoma con il modello F24 entro il mese di gennaio successivo.

L'OBBLIGO DEL DINIEGO E L'OBBLIGO DI EFFETTUARE IL CONGUAGLIO AL LAVORATORE CESSATO

Il sostituto d’imposta deve comunicare entro 5 giorni lavorativi dalla data di ricezione, attraverso i canali telematici, il diniego all’agenzia delle entrate di poter effettuare i conguagli presenti nel modello 730/4 quando si trova in una delle seguenti ipotesi:

- non ha mai avuto un rapporto di lavoro con il sostituito indicato nel modello 730/4;

- il lavoratore è cessato prima dell’inizio delle operazioni di conguaglio e presenta una dichiarazione a debito (anche se cessato dopo il 1 aprile 2019);

- il lavoratore è cessato prima dell’inizio dell’avvio della presentazione del modello 730 (1 aprile 2019).

L’invio del diniego non può essere annullato o rettificato, pertanto una volta inoltrato il sostituto non potrà provvedere in via autonoma ad effettuare alcun conguaglio.

Viceversa, il sostituto d’imposta è tenuto a procedere con le operazioni di conguaglio a favore dei soggetti che sono cessati oltre il 1 aprile, in presenza di un modello 730 ordinario, ovvero che risultano essere in forza dopo la data del 25 ottobre e fino a fine anno, in presenza di un modello 730 integrativo o rettificativo.

Casi particolari

Passaggio di dipendenti da un datore ad un altro con/senza interruzione del rapporto di lavoro

Se nel corso del 2019 sono effettuate operazioni societarie che comportano il passaggio diretto dei dipendenti da un datore ad un altro senza interruzione del rapporto di lavoro (es. fusione per incorporazione, cessione armo d’azienda, ecc.), oppure il passaggio diretto dei dipendenti all’interno di uno stesso gruppo (es. cessione di contratto), il nuovo datore è obbligato a svolgere la funzione di sostituto d’imposta tenendo conto dell’operatore del precedente e deve effettuare le operazioni relative ai conguagli portando a termine le operazioni stesse.

Nel caso, invece, di passaggio di dipendenti da un datore di lavoro ad un altro con interruzione del rapporto di lavoro (esempio: dimissioni, licenziamento o scadenza del termine, con successiva rioccupazione), il nuovo datore di lavoro non può proseguire nell’assistenza fiscale iniziata dal precedente sostituto d’imposta (risoluzione A.E. 248/2002)

Cessazione del rapporto di lavoro e/o assenza di retribuzione

Nel caso in cui prima dell’effettuazione o del completamento delle operazioni di conguaglio sia intervenuta la cessazione del rapporto di lavoro ovvero il lavoratore abbia richiesto l’aspettativa con assenza di retribuzione o analogo istituto contrattuale, il sostituto d’imposta deve interrompere le trattenute per i conguagli a debito e comunicare ai lavoratori gli importi restanti al fine che questi vi provvedano secondo le modalità del versamento del modello unico persone fisiche, ovvero attraverso il modello F24.

I lavoratori che si trovano nella situazione di momentanea assenza di retribuzione (esempio: lavoratori temporaneamente in aspettativa non retribuita o in cassa integrazione a zero ore, Co.Co.Co. con compenso annuale a dicembre, ecc.), nel caso in cui il sostituto debba loro erogare retribuzioni o emolumenti entro l’anno d’imposta 2019, possono scegliere di richiedere la trattenuta della somma a debito, con l’applicazione dell’interesse dello 0,40 per cento mensile, in alternativa al versamento diretto con le modalità ed i termini visti in precedenza per i cessati.

In caso di conguaglio a credito, il sostituto d’imposta deve erogare i rimborsi spettanti ai dipendenti cessati o privi di retribuzione, con le modalità e nei tempi ordinariamente previsti sopra riportati.

Decesso del lavoratore

Il decesso del contribuente fa decadere l’obbligo di effettuare le operazioni di conguaglio delle somme risultanti dal mod. 730/2019.

Il sostituto d’imposta dovrà comunicare agli eredi l’ammontare delle somme e delle rate non ancora trattenute che dovranno essere versate da quest’ultimi, tranne gli importi a titolo di acconto (art. 1, comma 6, l. 97/1997). In caso di conguaglio a credito questo dovrà essere indicato per la parte residua nella CU che sarà consegnata agli eredi e comunicato agli stessi utilizzando le voci contenute nel prospetto di liquidazione.

Nel caso in cui il deceduto abbia presentato, come dichiarante, una dichiarazione congiunta, il coniuge superstite, deve separare la propria posizione tributaria da quella del “de cuius”, utilizzando i dati che il sostituto d’imposta deve comunicare secondo le indicazioni analitiche contenute nel mod.730-3.

Il debito dovuto dal coniuge superstite, deve essere tempestivamente versato. In questo caso non sono applicate le sanzioni per tardivo versamento. Il credito, invece, può essere fatto valere nella successiva dichiarazione.

MODELLI 730 INTEGRATIVI, RETTIFICATIVI E DI ANNULLAMENTO

Il sostituto d’imposta oltre ai crediti/debiti derivanti dal modello 730 ordinario dovrà prestare attenzione anche alle risultanze in tempi diversi dei modelli frutto di rettifiche, integrazioni o annullamento.

Il Modello 730 “rettificativo”

Il modello 730/4 rettificativo nasce dalla correzione del precedente modello 730 ordinario, quando l’errore nella redazione della dichiarazione è commesso dal soggetto che ha prestato l’assistenza fiscale; la correzione deve avvenire in tempo utile per consentire l’effettuazione delle operazioni di conguaglio entro il periodo d’imposta (dichiarazione “rettificativa”).

Se la rettifica è operata dal CAF o dal professionista abilitato, nel caso in cui il mod.730-4 presenti un maggior debito o un minor credito d’imposta, il sostituto deve applicare “su eventuali tardivi versamenti gli interessi dovuti dal contribuente” nella misura dello 0,40% mensile oltre agli interessi di rateazione.

Con il mod.730-4 “rettificativo”, il CAF o il professionista abilitato ridetermina e comunica al sostituto d’imposta tutti gli importi, derivanti dalla riliquidazione del mod.730/2019, nel loro ammontare complessivo, sarà il sostituto d’imposta, pertanto, che dovrà effettuare i conguagli, operando “per differenza” rispetto a quanto già trattenuto e/o rimborsato nei mesi precedenti.

Il Modello 730 “integrativo”

Nel caso in cui il contribuente riscontri, nella dichiarazione originaria presentata, errori od omissioni la cui correzione implichi un maggior rimborso, un minor debito oppure che non hanno influenza sulla determinazione dell’imposta, ma consentano, ad esempio, una corretta identificazione del sostituto d’imposta, può presentare una dichiarazione “integrativa” entro il 25 ottobre.

Le dichiarazioni integrative sono di tre tipi ed identificate con codici diversi:

codice 1: integrativa a favore del contribuente, il modello 730/4 evidenzierà il solo maggior importo a credito a favore del contribuente;

codice 2: errata indicazione del sostituto d’imposta;

codice 3: il modello riporta non solo il maggior credito o minor debito a favore del sostituito, ma anche variazione del sostituto d’imposta.

In questi casi i sostituti d’imposta dovranno effettuare le operazioni di conguaglio, relative ai mod.730 “integrativi”, con la retribuzione erogata nel mese di dicembre 2019.

Si ricorda che la presentazione di una dichiarazione “integrativa” non sospende le procedure avviate con la consegna del mod.730/2019, di conseguenza, non fa venir meno l’obbligo per il sostituto d’imposta di effettuare le operazioni di conguaglio a credito o a debito risultanti dal modello di dichiarazione originario.

Annullamento del mod.730

Nel caso di avvenuto annullamento della dichiarazione mod.730, da parte del CAF o del professionista abilitato, l’informazione è resa al sostituto d’imposta mediante un mod.730–4 listato con la dicitura “annullato”.

Se è già stato eseguito il conguaglio, il sostituto deve tener conto dell’annullamento e sugli eventuali tardivi versamenti deve applicare gli interessi nella misura dello 0,40% mensile dovuti dal contribuente.

TABELLA DI SINTESI

Ti sono rimasti dei dubbi sull'argomento?

Contatta i nostri consulenti per avere le risposte.