Decreto Crescita. Agevolazioni Fiscali per Stranieri e Rimpatriati. Vantaggi per le Aziende?

Con la pubblicazione in Gazzetta Ufficiale della l. 58/2019 avvenuta lo scorso 28 giugno 2019, sono divenute operative e concrete le modifiche introdotte dal D.L. 34/2019, che ora potrà produrre i suoi effetti.

Il testo contiene una serie di novità interessanti tra cui: una nuova modalità di accompagnamento alla pensione cioè uno “scivolo pensionistico” per coloro i quali conseguiranno i requisiti pensionistici della pensione di vecchiaia entro 5 anni, una mini Flat Tax per i pensionati che trasferiscono la residenza al Sud, la definitiva conferma della diminuzione dei tassi INAIL, ecc.

Ma sicuramente la disciplina con maggiore rilievo è quella relativa al nuovo regime fiscale agevolato per i lavoratori stranieri che viene ampliata facendovi ricadere anche gli sportivi professionisti. Non a caso, sono di attualità le trattative di calciomercato per portare in Italia calciatori stranieri o far ritornare allenatori italiani che hanno lavorato all’estero. In questi casi, il vantaggio del Decreto Crescita è rilevante, ma lo sarà anche per l’azienda che vuole assumere il manager straniero oppure per il lavoratore italiano che vuole ritornare in Italia, al quale spesso si promette uno stipendio netto. Ecco, proprio su questo aspetto, il regime fiscale agevolato può diventare risparmio di costi per l’azienda.

Vediamo assieme il nuovo regime fiscale e i riflessi in termini di costo del personale.

AGEVOLAZIONE FISCALE STRANIERI E RIMPATRIATI

La legge di conversione conferma il nuovo impianto dell’art. 16 del D. Lgs. 147/2015, dando il via libera alla possibilità per gli stranieri che trasferiranno in Italia la propria residenza ovvero per i lavoratori italiani che faranno ritorno nel Bel Paese, di poter godere di una pressione fiscale decisamente agevolata.

Beneficiari

La nuova disciplina, accanto alla categoria del laureato – colui il quale in possesso di un titolo di laurea, ha svolto continuativamente un’attività di lavoro dipendente, di lavoro autonomo o di impresa fuori dall’Italia negli ultimi ventiquattro mesi o più, o un’attività di studio fuori dall’Italia, conseguendo un titolo di laurea o una specializzazione post lauream, amplia la platea dei beneficiari.

Potranno godere dei nuovi benefici anche i lavoratori che:

- non sono stati residenti in Italia nei due anni precedenti;

- la cui attività lavorativa sarà prestata prevalentemente nel territorio italiano dal momento del cambio di residenza;

- si impegnano a permanere in Italia per almeno due anni.

La normativa precisa come non sia necessaria l’iscrizione all’AIRE (anagrafe italiani residenti all’estero) al fine di poter beneficiare del regime fiscale agevolato. Infatti, sarà sufficiente poter dimostrare di aver avuto la residenza in un altro Stato, ai sensi di una convenzione contro le doppie imposizioni sui redditi, nei due anni precedenti il rientro in Italia.

L’art. 5 della l. 58/2019 viene rubricato“rientro dei cervelli”, ma l’ampliamento dei lavoratori beneficiari e la mancanza di un collegamento con l’attività svolta (qualificata o meno), fa pensare che il rientro in Italia non riguardi solamente i cervelli in fuga, ma qualunque lavoratore straniero.

Questo è sicuramente l’impatto più importante in termini concreti.

Le aziende si troveranno di fronte a lavoratori stranieri che per la prima volta vengono in Italia alla ricerca di occupazione, cui viene offerto un lavoro anche semplice (lavapiatti, facchino, ecc.) i quali, in virtù del nuovo regime fiscale, avranno un netto decisamente più cospicuo rispetto ai pari livello italiani o stranieri già residenti.

Un vero e proprio cambiamento di registro, sicché non pare più nemmeno corretto parlare di rientro di cervelli, ma solamente di beneficio fiscale per i lavoratori che si spostano in Italia.

Quali vantaggi per l’azienda?

Chiariamolo subito. La norma non prevede vantaggi contributivi per la società che assume i lavoratori beneficiari del nuovo regime fiscale. È però evidente che, qualora si ragionasse in sede di colloquio preassuntivo di stipendio netto, i vantaggi fiscali ricadrebbero anche sui costi aziendali. Vediamo qualche esempio

MISURA DEL BENEFICIO

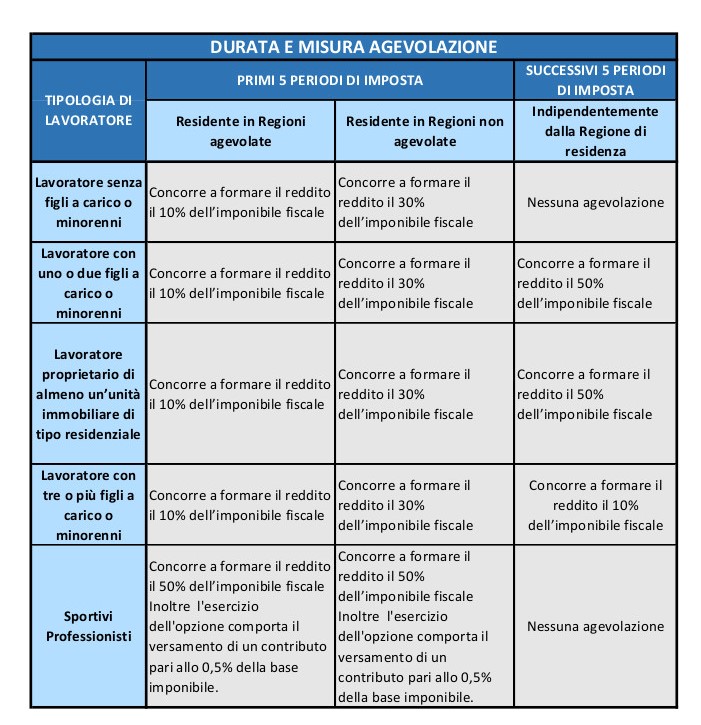

La nuova formulazione dell’art. 16, del d.lgs. 147/2015 prevede che i redditi di lavoro dipendente e di lavoro autonomo prodotti in Italia, ovvero ai redditi d’impresa determinati da tali soggetti, concorreranno alla formazione del reddito di lavoro nella misura del 30%.

La percentuale che concorrerà alla formazione del reddito complessivo è ridotta al 10% per i soggetti che trasferiscono la residenza in una delle seguenti regioni: Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna, Sicilia.

La legge di conversione, a modifica parziale di tale previsione, prevede un ampliamento dello sgravio per i soggetti che svolgono attività sportiva, sia in forma individuale che collettiva (professionale o dilettantistica). I redditi percepiti concorreranno alla formazione del reddito complessivo limitatamente al 50% del loro ammontare.

Tale opzione di regime agevolato, comporta il versamento di un contributo pari allo 0,5 per cento del reddito generato che andrà a favorire il potenziamento dei settori giovanili. A tale previsione non si applicano le ulteriori agevolazioni previste in caso di figli a carico, trasferimento in regioni agevolate, ecc.

DECORRENZA E DURATA

Il beneficio fiscale si applica ai soggetti che trasferiscono la residenza in Italia a partire dal 2020 (periodo d’imposta successivo a quello in corso alla data di entrata in vigore della legge) e saranno mantenuti per la durata di 5 anni.

Vi è di più. La norma prevede un’estensione del beneficio per ulteriori cinque periodi di imposta nei seguenti tre casi:

- lavoratori con almeno un figlio minorenne o a carico, anche in affido pre-adottivo;

- nel caso in cui i lavoratori diventino proprietari di almeno un’unità immobiliare di tipo residenziale in Italia, successivamente al trasferimento in Italia o nei dodici mesi precedenti al trasferimento. L’unità immobiliare può essere acquistata direttamente dal lavoratore oppure dal coniuge, dal convivente o dai figli, anche in comproprietà;

- In questi casi, negli ulteriori cinque periodi di imposta, concorrerà a formare il reddito complessivo il 50% (e non più il 30% come nei primi 5 anni da rimpatrio) del reddito generato in Italia;

- lavoratori che abbiano almeno tre figli minorenni o a carico, anche in affido pre-adottivo.In tale ultimo caso, invece, negli ulteriori cinque periodi di imposta, concorrerà a formare il reddito complessivo solo il 10% (e non più il 30% come nei primi 5 anni da rimpatrio) del reddito generato in Italia.

QUALE REGIME FISCALE PER I LAVORATORI CHE STANNO GIÀ USUFRUENDO DEI BENEFICI FISCALI PER IL RIENTRO DEI CERVELLI?

La prima domanda, dopo aver letto il testo della Legge, è stata quale regime agevolato dovranno seguire i lavoratori che già stavano utilizzando la precedente normativa (agevolazione per lavoratori qualificati e laureati).

In attesa dei necessari chiarimenti dell’Agenzia delle Entrate, è evidente come a tali lavoratori non si possa applicare il nuovo regime. Manca, infatti, come invece era stato previsto in passato, la possibilità per i lavoratori di poter optare per il nuovo regime agevolato. La norma nulla dice confermando solamente che la nuova disciplina fiscale si applica ai lavoratori che sposteranno in Italia la propria residenza a partire dal 2020.

Quale regime fiscale allora?

Secondo i principi generali del diritto e della fiscalità, i lavoratori che precedentemente stavano utilizzando il vecchio art. 16 della l. 147/2015, continueranno a utilizzare tale regime di vantaggio, secondo il principio del tempus regit actum. Quindi nessun cambiamento in corso d’opera, ma sarà garantita la continuità. Questo ovviamente, salva specifica innovazione da parte del legislatore o dell’AE in sede di definizione della prassi in materia.

ESEMPIO 1 – REDDITO € 50.000 NETTI

TIZIO – lavoratore italiano che lavorava all’estero, in Germania, con uno stipendio netto pari a 50.000 euro annuali, senza figli a carico e che si trasferisce in Lombardia. Il reddito del dipendente concorrerà solo per il 30% alla base imponibile fiscale.

Prima del Decreto Crescita

Il costo per garantire un netto di € 50.000 annui sarebbe stato pari a circa 115.000€.

Dopo il Decreto Crescita

Il costo per garantire un netto di € 50.000 annui sarà pari a circa 88.000€, quindi un risparmio aziendale di circa 27.000€.

ESEMPIO 2 – REDDITO 100.000€ CON FIGLI A CARICO

CAIO – lavoratore dirigente straniero che lavora in Francia, con due figli a carico ha uno stipendio netto pari a 100.000 euro annuali e decide di trasferirsi in Sicilia.

Prima del Decreto Crescita

Il costo per garantire un netto di € 100.000 annui sarebbe normalmente pari a circa 292.000€.

Dopo il Decreto Crescita

Il costo per garantire un netto di € 100.000 annui, considerando quindi un peso fiscale del solo 10%, sarebbe pari a circa 169.000€, quindi un risparmio aziendale di circa 123.000€.

Ti sono rimasti dei dubbi sull'argomento?

Contatta i nostri consulenti per avere le risposte.