Decreto Crescita. Fisco Leggero per Stranieri e Impatriati

Con la Pubblicazione in Gazzetta Ufficiale del DL 34/2019, c.d. Decreto Crescita, entra in vigore la nuova disciplina fiscale agevolata per i lavoratori impatriati.

Le novità, in attesa di eventuali modifiche in sede di conversione, hanno una portata economica e finanziaria molto rilevante, soprattutto in Società fortemente attrattive per lavoratori stranieri o comunque non residenti in Italia da almeno due anni.

Concorrerà alla formazione del reddito di tali soggetti, infatti, solamente il 30 per cento dell’imponibile fiscale e tale regime sarà garantito per la durata di 5 periodi d’imposta che potranno raddoppiare – per un totale di 10 anni – qualora il lavoratore si trovi in alcune condizioni particolari (almeno un figlio minorenne a carico ovvero provveda all’acquisto di un immobile residenziale in Italia).

A ciò si aggiunga che, se il lavoratore trasferisce la residenza in alcune regioni del Mezzogiorno (Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna, Sicilia), concorrerà a formare il reddito esclusivamente il 10% dell’imponibile fiscale.

Forse la novità più rilevante riguarda la platea dei beneficiari.

Se l’art. 16 del d.lgs. 147/2015 favoriva il rientro dei cervelli – laureati e/o personale altamente qualificato – il nuovo regime si applica genericamente ai lavoratori che rientrano in Italia ovvero che trasferiscono in Italia la residenza.

MISURA DEL BENEFICIO

Ai sensi dell’art. 16, del d.lgs. 147/2015, come anticipato, è stato modificato lo speciale regime fiscale “per lavoratori impatriati”. Per tali lavoratori, si prevede che i redditi di lavoro dipendente e di lavoro autonomo prodotti in Italia, ovvero ai redditi d’impresa determinati da tali soggetti, a condizione di trasferire in Italia la residenza, concorreranno alla formazione del reddito di lavoro nella misura del 30%.

La percentuale che concorrerà alla formazione del reddito complessivo è ridotta al 10% per i soggetti che trasferiscono la residenza in una delle seguenti regioni: Abruzzo, Molise, Campania, Puglia, Basilicata, Calabria, Sardegna, Sicilia.

LAVORATORI BENEFICIARI

Rientrano nella platea dei beneficiari due diverse macro categorie di lavoratori.

1) I laureati, cioè coloro i quali in possesso di un titolo di laurea, hanno svolto continuativamente un’attività di lavoro dipendente, di lavoro autonomo o di impresa fuori dall’Italia negli ultimi ventiquattro mesi o più, o un’attività di studio fuori dall’Italia, conseguendo un titolo di laurea o una specializzazione post lauream.

2) La grande novità del Decreto Crescita, sta nell’aver semplificato la seconda categoria dei beneficiari, prima rappresentata dai lavoratori qualificati o manager, sostituendoli con i lavoratori che:

- non sono stati residenti in Italia nei due anni precedenti;

- la cui attività lavorativa è prestata prevalentemente nel territorio italiano;

- si impegnano a permanere in Italia per almeno due anni;

La normativa precisa, infine, che tale regime di vantaggio si applica anche ai cittadini italiani non iscritti all’Anagrafe degli italiani residenti all’estero (AIRE), rientrati in Italia a decorrere dal periodo d’imposta successivo a quello in corso al 31 dicembre 2019. Tutto ciò a patto che abbiano avuto la residenza in un altro Stato, ai sensi di una convenzione contro le doppie imposizioni sui redditi, nei due anni precedenti.

Beneficiari di tale agevolazione fiscale, pertanto, saranno anche i lavoratori impatriati, ancorché svolgenti un’attività lavorativa semplice o non qualificata, ovvero aventi un titolo di studio anche diverso dalla Laurea.

Un vero e proprio cambiamento di registro, sicché non pare più nemmeno corretto parlare di rientro di cervelli, ma solamente di beneficio fiscale per i lavoratori impatriati.

DECORRENZA E DURATA DEL BENEFICIO

Il beneficio fiscale si applica ai soggetti che trasferiscono la residenza in Italia a partire dal 2020 (periodo d’imposta successivo a quello in corso alla data di entrata in vigore del decreto) e saranno mantenuti per la durata di 5 anni.

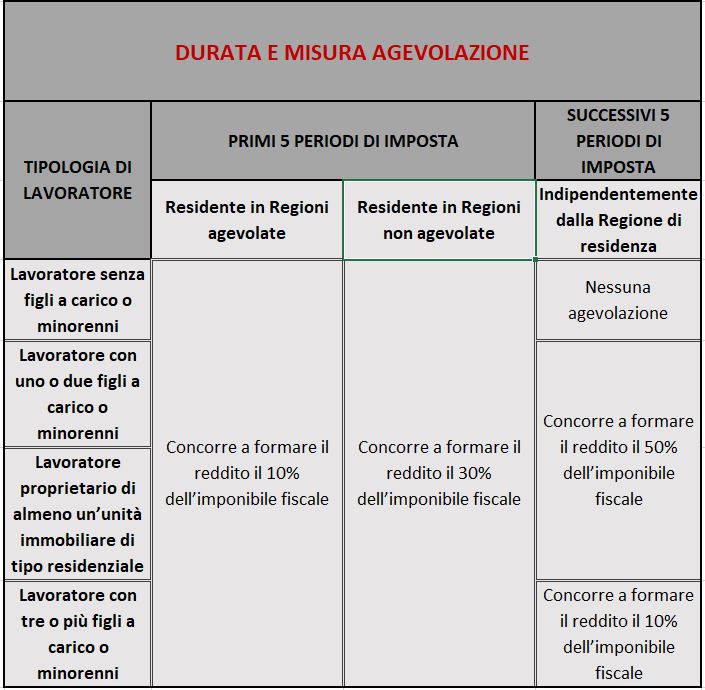

Vi è di più. La norma prevede un’estensione del beneficio per ulteriori cinque periodi di imposta nei seguenti tre casi:

- lavoratori con almeno un figlio minorenne o a carico, anche in affido pre-adottivo;

- nel caso in cui i lavoratori diventino proprietari di almeno un’unità immobiliare di tipo residenziale in Italia, successivamente al trasferimento in Italia o nei dodici mesi precedenti al trasferimento. L’unità immobiliare può essere acquistata direttamente dal lavoratore oppure dal coniuge, dal convivente o dai figli, anche in comproprietà.

In questi casi, negli ulteriori cinque periodi di imposta, concorrerà a formare il reddito complessivo il 50% (e non più il 30% come nei primi 5 anni da rimpatrio) del reddito generato in Italia.

- lavoratori che abbiano almeno tre figli minorenni o a carico, anche in affido pre-adottivo.

In tale ultimo caso, invece, negli ulteriori cinque periodi di imposta, concorrerà a formare il reddito complessivo solo il 10% (e non più il 30% come nei primi 5 anni da rimpatrio) del reddito generato in Italia.

IN SINTESI:

ALCUNI ESEMPI

CASO 1

Tizio, attualmente impiegato presso una Società Spagnola, riceve uno stipendio netto di 30.000 euro annuali. Ha ricevuto diverse proposte di assunzione da Società italiane, ma nessuna di queste ha soddisfatto le sue attese. La motivazione era sempre collegata a questioni di budget. Cosa cambia con il Decreto Crescita?

PRIMA DEL DECRETO. Il Costo Aziendale per garantire a Tizio il suo attuale stipendio era pari a circa 65.500 euro, determinato da un imponibile fiscale attorno ai 43.500 euro.

DOPO IL DECRETO. Il Costo Aziendale per garantire a Tizio il suo attuale stipendio sarà pari a circa 47.500 euro, determinato da un imponibile fiscale attorno ai 9.500 euro.

CASO 2

Caio, attualmente impiegato come Infermiere presso una Cooperativa Sociale, riceve uno stipendio netto di 15.000 euro annuali, pari a 1.150 euro mensili. La CU 2019 di Caio evidenziava un reddito di 18.250 euro.

Da gennaio 2020 è stato assunto Sempronio, che dopo tre anni di lavoro in Germania ha deciso di fare ritorno in Italia. Da un confronto delle buste paga, Caio si lamenta con gli addetti alle risorse umane per la differenza di netto rispetto a Sempronio, che ha deciso di risiedere vecchia casa di vacanze della famiglia a Matera.

Non si tratta di un errore. In ragione della residenza del lavoratore e dell’attuale disciplina fiscale prevista dal Decreto Crescita, il reddito imponibile di Sempronio è pari a 1.825 euro annuali, per un netto mensile di 1.350 euro e annuale di 17.600 euro.

Ti sono rimasti dei dubbi sull'argomento?

Contatta i nostri consulenti per avere le risposte.